Yüksek Vergi Uygulamasından Ne Bekleniyor?

Geçtiğimiz haftalarda dünyadaki gelişmeleri ve diğer ülkelerdeki uygulamaları da ele alarak ülkemizde uygulanan kurumlar vergisiyle ilgili değerlendirmeler yapmıştım. Bu değerlendirmelerimde ülkemizin en önemli mali sorunu olan kayıt dışılığın mevcut kurumlar vergisi uygulamasıyla nasıl teşvik edildiğini anlatmıştım. Geçtiğimiz günlerde de Cumhuriyet Meclisimizden 2022 yılında uygulanacak gelir vergisi ile ilgili “Gelir Vergisi Değişiklik Yasa Tasarısı” onaylandığı haberi yayımlandı. Gelir vergisi hem şirketlerin kar payından elde edilen gelirlerden, hem de özel sektörde veya kamu sektöründe çalışan gerek işçi gerekse memur maaş ve ücretlerinden kesilen bir vergi uygulaması. Yani toplumun genelini etkileyen çok önemli bir mükellefiyet. Dolayısıyla hazır bahse konu değişiklik gerçekleşmişken gelir vergisi uygulamasıyla ilgili bir değerlendirme yapmanın faydalı olacağı kanısıyla bu günkü yazımı kaleme aldım.

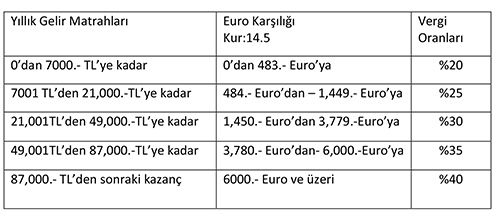

1 Ocak 2022 tarihinden itibaren uygulanacak olan gelir matrahları ve vergi oranları aşağıdaki tabloda görüldüğü gibi düzenlenmiştir.

Bu kazanç rakamları yanlış anlaşılmasın yıllık brüt kazançları ifade etmektedir. Yani vergiden muaf olan asgari ücrette 2022 yılı başında %15’lik artış söz konusu olursa vergiden muaf kazanç yıllık 69,000TL civarı olur. Bu varsayımla aylık brüt maaş veya ücreti 10,500.- TL (724.-Euro) olan bir vatandaş (net değil brüt) %35 vergi dilimine girmektedir. Ayrıca aylık brüt maaş veya ücreti 14,100.- TL (972.-Euro) olan bir vatandaş hala hazırda en yüksek vergi oranı olan %40 dilimine girmektedir. Böylesi bir vergi oranının yüksek olup olmadığını daha iyi anlamak için kıyas yapmak önemli bir göstergedir. Bu bağlamda Güney Kıbrıs gelir matrahları ve vergi oranları ile bir kıyas yapacak olursak eğer;

Yukarıdaki tablodan da görüleceği gibi sosyal güvenlik kesintileri de düşünülerek Güneyde yıllık kazancı 70,000,-Euro olan bir kişi %35 vergi bandına giriyor. Diğer bir deyişle Güney Kıbrıs’ta aylık kazancı 5,850.-Euro (84,825TL) olan bir şahıs %35 bandında vergilendiriliyorken Kuzey Kıbrıs’ta aylık kazancı 10,500.-TL olan bir şahıs %35 bandında vergilendirmeye maruz kalıyor.

Açıkçası bu değerlendirmeyi yaparken bu kadar büyük bir farkın olduğunu tahmin etmemiştim. Güney ekonomisinin kişi başı yarattığı gelirin 2.5 katı fazla olduğunu varsayacak olursak Kuzey’de uygulanan vergilendirme rejiminin ise 8.5 katı daha ağır olduğunu görüyoruz. Yani Güney Kıbrıs’ta gelir 2.5 katı fazla olmasının yansıra, Güneydeki bir şahıs Kuzeydeki bir şahsa nazaran 8.5 katı fazla gelir elde edecek ki ayni oranda gelir vergisi mükellefiyeti doğsun. Varın uygulanmakta olan maliye politikasının geldiği aşamaya bakın. Tam anlamıyla ekonomik anlamda bir yok oluşa giden bir durumda olduğumuzu üzülerek söylemek zorundayım. Bilinmesi gerekir ki vergi gelirinin yüksek olması ekonomik anlamda fazla bir ifadesi yoktur. Bunun sebebi vergi gelirleri ekonomik bir gelir değil sadece bir transfer olmasıdır. Neyin transferidir o zaman? Ekonominin hala hazırda ürettiği gelirlere uygulanan vergi oranı çerçevesinde bir kısım gelirin maliyeye transferidir. Yani ek bir kazanç değildir

Peki Güney’deki vergi oranları seviyesinde vergi uygulama yoluna Kuzeyde de gidilse ne olur? Maalesef maliye iki ay dayanamaz diye düşünüyorum. Ancak zaman içerisinde planlı programlı ve ciddi bir yönetimle vergi rejimimizi istenilen seviyeye çekmemiz mümkün olabilir. Belirtmek isterim ki, bu durumun düzeltilmesi bahse konu “vergi oranları düşürülerek tabana yayılacak” söylemlerinden öte mikro uygulamalar gerektiren zor bir mücadele olduğunun anlaşılması lazımdır. Çünkü bu vergi matrahlarıyla verginin ne kadar düşük gelirleri ne kadar yüksek oranda kapsadığını görmekteyiz. O yüzden ekonomi büyütülmeden maliye rakamları üzerinden, amiyane tabirle “Ali’nin külahını Veli’ye Veli’nin külahını Ali’ye uydurarak” ekonomide gelecek planı yapılması kesinlikle mümkün değildir. Maliyedeki rakamların ekonomik gidişin bir sonucu olduğunu unutmadan ve ekonomik büyümeyi ekonomik kalkınma bilincinden uzaklaşmadan hedefler belirlemeliyiz.

Hükümetin yüksek vergi uygulamasıyla, maliye bakanımızın 1 Ocak 2022’de yapmayı planladığı maaş artışını “çaktırmadan” vergi olarak geri almayı hedeflediği açık olarak görülüyor. Ancak, hükümetin bilmesi gerekir ki, yüksek vergi oranlarıyla halkı enflasyona karşı koruduğu iddiasındayken sabit gelirli halkı reel olarak fakirleştirerek enflasyona yem etmektedir. Diğer yandan bu uygulama iş dünyasını da kayıt dışılığa zorlamaktadır. Maliyenin bu denli açıklarının oluşmasının sebebi günümüze değin süregelen ve hiçbir ders de çıkarılmayan popülist uygulamalardır. Bugün yüksek vergi uygulamalarıyla kapatılmaya çalışılan bütçe açıkları aslında popülizmin parasal bedelidir. Vergi mükellefleri hükümetin popülist uygulamalarını ödemektedir aslında. O yüzden hükümetlerin, kamuda mali yapıyı bozan verimsizliğe yol açan popülist uygulamalar yerine ekonomiyi canlandıracak ve büyütecek uygulamalara yönelmesi şarttır.

Bu bağlamda yapılması gerekenleri kısaca özetleyecek olursam, teşvik uygulamalarının ekonomiyi büyütecek şekilde yapılması sağlanmalı ve kayıt dışılığa yol açan uygulamalardan kaçınılmalıdır. Türkiye Cumhuriyetinden gelen mali yardımların hükümetlerin popülist uygulamalarının finansmanı diye değil ekonomik gelişimimiz için kullanılmalıdır. Devlet kurumlarının verimi önemsenmeli, münhal açmadan ve sınavsız işe alımlar yapılarak kurumların vasıfsız, verimsiz ve yüksek maliyetli olmalarına yol açılmamalıdır. Ancak bu şekilde bir şansımız daha olabilir. Bunu başarabilmek zor olsa dahi çalışkanlık bilinç ve irade ile bu girdaptan çıkış yolunun bulunabileceğine inancım hala mevcuttur.